Les règles fiscales d'amortissement

Du point de vue fiscal, on distingue essentiellement deux modes d'amortissement :

l'amortissement linéaire,

l'amortissement dégressif.

L'amortissement linéaire

Ce régime d'amortissement, qui consiste à diminuer chaque année la valeur de l'immobilisation de 1/n ème de sa valeur initiale, n étant la durée d'amortissement en années, c'est à dire le nombre d'années théorique d'utilisation, est le mode d'amortissement de base qui peut s'appliquer à tous les biens amortissables.

Complément :

Les taux admis par l'administration fiscale sont les taux d'usage fixés par la jurisprudence dans chaque nature de commerce ou d'industrie. A titre indicatif ces taux sont les suivants :

agencements et installations : 5 à 10%

immeubles commerciaux ou d'habitation : 2 à 5%

immeubles industriels 5%

ouvrages d'art 10%

mobilier 10%

matériel 10 à 15%

matériel de bureau 10 à 20%

outillage 10 à 20%

automobiles et matériel roulant 20 à 25%

En cas d'acquisition en cours d'exercice, la première annuité est calculée prorata temporis, en nombre de jours, à partir de la date de mise en service du bien.

L'amortissement dégressif

Ce régime peut s'appliquer aux biens d'équipement (autres que les immeubles d'habitation, les chantiers et les locaux servant à l'exercice de la profession) acquis neufs ou rénovés, et dont la durée normale d'utilisation est d'au moins trois ans.

C'est un système incitatif à l'investissement, car il permet d'économiser des impôts en début d'utilisation des immobilisations en cause. Mais ces économies sont compensées ensuite par un surcroît d'impôt, qui pousse à nouveau à investir.

L'annuité se calcule en appliquant à la valeur résiduelle comptable (et non plus à la valeur initiale) un taux égal au taux linéaire multiplié par un coefficient k. C'est ce qui donne à la valeur résiduelle une forme dégressive exponentielle.

Complément :

Ce coefficient k prend les valeurs suivantes :

k = 2,25 si la durée normale d'utilisation d est supérieure à 6 ans,

k = 1,75 si d est de 5 ou 6 ans,

k = 1,25 si d est de 3 ou 4 ans.

L'annuité ainsi calculée est réduite "prorata temporis", en nombre de mois, à partir du premier jour du mois d'acquisition. Source supplémentaire d'accélération de l'amortissement, la première année est comptée pour une année entière pour la détermination de la période d'amortissement, même si la date d'acquisition est en fin d'exercice.

Lorsque l'annuité devient inférieure au montant correspondant au quotient de la valeur résiduelle par le nombre d'années d'utilisation restant à courir, l'entreprise a la possibilité de pratiquer un amortissement égal à ce montant pendant chacune des dernières années.

L'administration fiscale impose par ailleurs qu'à la clôture de chaque exercice, et pour chaque élément d'actif amortissable, le montant des amortissements cumulés pratiqués depuis l'acquisition de l'élément considéré ne soit pas inférieur au montant cumulé des annuités calculées suivant le mode linéaire. A défaut de suivre cette règle, l'entreprise perd le droit de déduire, sur le plan fiscal, la fraction d'amortissement qu'elle s'est abstenue de pratiquer.

Mais l'application de l'amortissement dégressif maximal est purement facultative sur le plan fiscal, de telle sorte qu'il existe une certaine souplesse dans sa détermination de la politique d'amortissement de l'entreprise ; cette dernière peut en effet, pour les biens relevant de l'amortissement dégressif, ajuster la dotation annuelle de telle sorte que cette dotation soit le plus élevée possible pour les exercices les plus bénéficiaires, quitte à passer le minimum d'amortissements à la fin d'exercices qui le sont moins.

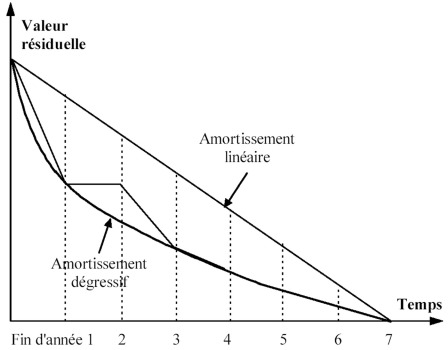

Si l'on représente les deux courbes donnant les valeurs résiduelles de l'immobilisation considérée en fonction du temps respectivement dans le système dégressif et dans le système linéaire, la politique d'amortissement sur plusieurs années peut se représenter par une série quelconque de points d'ordonnées décroissantes, situés dans le faisceau compris entre ces deux courbes.