Du caractère nécessairement idéologique de la présentation de comptes de flux

Les comptes économiques tels qu'ils viennent d'être présentés ne constituent qu'une des nombreuses présentations possibles des flux d'emplois et de ressources d'une période. Une telle présentation est forcément idéologique de par les soldes qu'elle choisit de faire apparaître, soldes qui sont ensuite souvent supposés devoir être préférentiellement d'un signe et d'une importance déterminés. Nous en donnerons pour exemple un modèle de tableaux de flux, très en vogue il y a quelques années : le Tableau Pluriannuel de Flux Financiers de M. de MURARD, le TPFF.

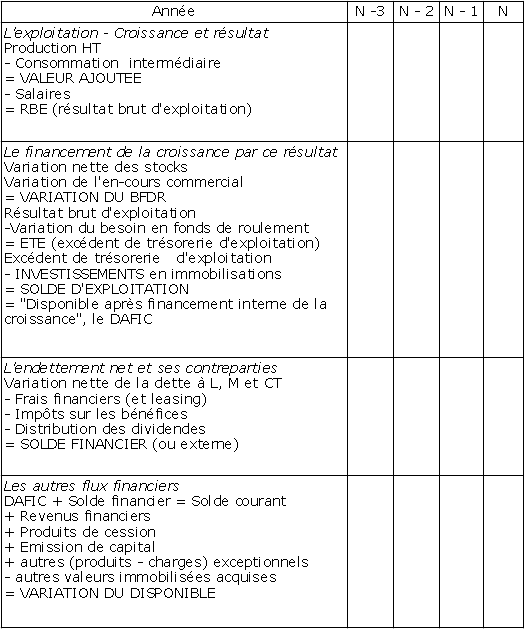

Ce tableau se décompose en quatre sous-tableaux, résumé ci-après Tableau "Schéma du TPFF", relatifs :

au calcul de ce que de MURARD nomme le Résultat Brut d'Exploitation et qui n'est autre que l'EBE des comptes économiques, et qui est la notion centrale (la notion de CAF n'apparaît pas),

au financement de la croissance par ce résultat, c'est à dire de la variation du BFDR et des investissements en immobilisations non financières, le solde EBE – BFDR d'exploitation – investissements s'appelant le "DAFIC", Disponible Après Financement de la Croissance

à "l'endettement net et à ses contreparties", dont le solde dit "Solde financier", est égal à la variation de la dette financière totale à long, moyen et court terme, moins les frais financiers, l'impôt sur les bénéfices et les dividendes,

aux "autres flux financiers" où un solde ultime, la "Variation du disponible" est égal au DAFIC + le Solde financier (cette somme étant appelée le "Solde courant") + les revenus financiers + les produits de cession + les augmentations de capital + les (produits-charges) exceptionnels – les acquisitions de titres.

Au TPFF est associé une conception très spéciale de l'équilibre financier, la croissance de la firme étant dite "équilibrée" si :

le Solde courant est proche de zéro, les augmentations de capital ne servant qu'à financer les éventuelles acquisitions de titres de participation, avec l'appoint des produits financiers et des produits de cessions,

le DAFIC est légèrement > 0, ce qui signifie que la firme est capable de financer la totalité de ses investissements industriels et la variation du BFDR ?

le solde financier est légèrement < 0, ce qui signifie que les nouveaux emprunts servent pratiquement essentiellement à rembourser les annuités des anciens, et à payer les frais financiers, l'impôt sur les bénéfices et les dividendes.

Remarque :

On remarquera ainsi que selon ce modèle, le rythme de croissance est conditionné par l'EBE, limite maximale pour l'investissement, les augmentations de capital ne jouent aucun rôle dans le financement normal de la croissance et l'endettement ne joue qu'un rôle marginal dans le financement de l'entreprise. On notera également que les stratégies de croissance externes sont quasiment ignorées par le modèle. Certains avancent que ce dernier est plus adapté aux PME, qui ne pourraient guère compter sur des augmentations de capital ni sur leur banquier, mais on peut en fait en douter.

Fondamental :

On retiendra surtout du TPFF une notion qui n'y est pas centrale, mais qui est de plus en plus utilisée en analyse financière, celle d'ETE, Excédent de Trésorerie d'Exploitation, égal à l'EBE – la variation du BFDR d'exploitation, qui est un vrai flux de trésorerie, ce que ne sont ni l'EBE, ni l'Epargne Brute, ni la CAF.

Complément :

Certains auteurs se fondent sur cet ETE pour juger du risque de faillite et de la capacité de l'entreprise à rembourser ses dettes, en arguant qu'une bonne partie de la CAF est en fait souvent consacrée au financement de la variation du BFDR d'exploitation. C'est le cas du modèle FITREX de J. GUILLOU, qui consiste à vérifier qu'au minimum l'ETE est supérieur aux charges financières. L'exclusion, dans cette règle, du remboursement des dettes est justifié par la constatation que pour beaucoup d'entreprises, ce dernier est assuré par de nouvelles dettes comme pour M. de MURARD. L'incidence de l'impôt sur les bénéfices est ignorée. C'est pourquoi, certains propose d'amender la règle en : ETE - Impôt > Charges financières, et pour ceux qui contestent la "constatation" du non remboursement des emprunts par les moyens propres des entreprises, en : ETE - Impôt > Charges financières + Remboursements. Dans ce modèle, l'indicateur d'autonomie financière devient : (ETE - Impôts) / Investissement.